Toelichting per belastingsoort

Onroerende zaakbelasting

De OZB wordt conform wetgeving opgelegd naar een percentage van de WOZ waarde. Voor de WOZ waarde wordt de waarde peildatum van 1 januari van het jaar voorafgaand aan het belastingjaar gehanteerd. Voor belastingjaar 2023 is deze peildatum dus 1 januari 2022.

In 2023 bedroeg de OZB opbrengst 98,4 miljoen euro (2022: 91,4 miljoen euro). De opbrengst over belastingjaar 2023 is 0,8 miljoen euro lager dan het geraamde bedrag van de dynamische begroting (99,2 miljoen euro).

In het kader van de herwaardering WOZ 2023 zijn er 96.619 WOZ-beschikkingen (2022: 141.233) afgegeven. De (forse) daling in het aantal afgegeven WOZ-beschikkingen wordt veroorzaakt doordat met ingang van 2023 gebruikers van woningen alleen nog op aanvraag een WOZ-beschikking krijgen (als er sprake is van financieel belang). Tot en met 2022 kregen alle gebruikers standaard een WOZ-beschikking. Ook de gebruikers van niet-woningen krijgen alleen nog een beschikking als zij een financieel belang hebben (bijvoorbeeld gebruikers niet-woningen in het centrum van Nijmegen vanwege de aanslag reclamebelasting omdat deze is gebaseerd op de WOZ-waarde).

Naar aanleiding van deze beschikkingen is er tegen 5.768 WOZ beschikkingen een bezwaarschrift ingediend (exclusief ambtshalve) (2022: 2.875). Procentueel uitgedrukt is er tegen 5,97% (2022: 2,04%) van de opgelegde beschikkingen bezwaar ingediend. Van deze bezwaren is 29% (2022: 29%) geheel of gedeeltelijk gegrond verklaard. Wij zijn in staat geweest om 86% (2022: 86%) van de WOZ bezwaren in 2023 af te handelen. Van de nog niet afgedane bezwaren was de wettelijke termijn op 31 december 2023 nog niet verlopen of is er verdaagd, loopt er nog een beroepsprocedure of is in overleg met de belanghebbende besloten het bezwaar aan te houden. De toegewezen bezwaren worden geanalyseerd en op basis van de uitkomsten daarvan wordt beoordeeld of we processen/procedures kunnen aanpassen om deze kwalitatief verder te verbeteren.

De forse toename van het aantal bezwaarschriften in 2023 is waarschijnlijk deels veroorzaakt door de grote waardestijging van de WOZ-waarde met gemiddeld 18%. Deze stijging is goed te verklaren omdat de WOZ-waarde wordt bepaald op basis van de verkoopcijfers rond 1 januari (2022 in dit geval). Er was toen nog sprake van hoge verkoopprijzen en een stijgende markt. Hoewel de gestegen WOZ-waarde dus over het algemeen goed te verklaren is, kijken mensen door de huidige economische situatie kritischer naar de kosten en dus ook de WOZ-waarde. Dit is overigens een landelijk beeld. Een tweede waarschijnlijke reden van de toename van het aantal bezwaarschriften is dat de WOZ-bureaus (no cure no pay) significant meer reclamecampagnes hebben gevoerd in 2023. Zowel het college als de raad zijn over deze forse toename van bezwaarschriften al afzonderlijk geïnformeerd in 2023 middels een brief.

De Waarderingskamer heeft aan ons op 10 februari 2023 een goedkeurende verklaring afgegeven, zodat de WOZ-beschikkingen over het belastingjaar 2023, met waardepeildatum 1 januari 2022 afgegeven konden worden aan belanghebbenden.

Bedragen x € 1.000 | Opbrengst OZB |

|---|---|

Raming stadsbegroting 2023-2026 | 99.237 |

Begrotingsbehandeling | 0 |

Primitieve begroting 2023 | 99.237 |

Aanpassingen 2023 | 0 |

Dynamische begroting 2023 | 99.237 |

Minderopbrengst in Stadsrekening 2023 | 827 |

Opbrengst OZB in stadsrekening 2023 (belastingjaar 2023) | 98.409 |

Afvalstoffenheffing

Al met ingang van 2017 is het vaste deel afvalstoffenheffing afgeschaft. Daarmee is deze lastenverschuivingsmaatregel (in 3 jaar tijd vaste deel afvalstoffenheffing verschoven naar de OZB) uit het coalitieakkoord 2014-2018 ‘Samen voor Nijmegen: sociaal, duurzaam en ondernemend’ volledig verwerkt. De gebruikers betalen alleen nog het variabele deel afvalstoffenheffing via de rode of groene huisvuilzak dan wel via de ondergrondse containers. De prijzen 2023 bedragen:

- voor de rode zak bedraagt € 0,69 (2022: € 0,69);

- voor de groene zak € 1,09 (2022: € 01,09) en

- voor elke aanbieding in de ondergrondse container € 1,09 (2022: € 1,09).

Rioolheffing

De belasting wordt geheven bij de eigenaar van een pand, dat is aangesloten op de gemeentelijke riolering of openbaar gemeentewater. Het tarief is afhankelijk van de WOZ-waarde van het aangesloten pand. Het tarief 2023 bedraagt 0,0465% van de WOZ-waarde (2022: 0,0546%) voor zowel woningen als niet‐woningen. Per perceel hoeft in belastingjaar 2023 niet meer dan € 4.650 (2022: € 5.460) aan rioolheffing (maximaal belaste WOZ‐waarde voor rioolheffing bedraagt 10 miljoen euro) te worden betaald (Dit betreft de zogenaamde ‘aftoppingsgrens’). Alle panden met een waarde van 10 miljoen euro of hoger betalen in 2023 dus niet meer rioolheffing dan de genoemde € 4.650. Deze aftoppingsgrens van 10 miljoen euro is afkomstig uit het coalitieakkoord 2014-2018 ‘Samen voor Nijmegen: sociaal, duurzaam en ondernemend’.

Rioolheffing mag maximaal kostendekkend zijn. Kostendekkend betekent dat de opbrengsten de kosten niet mogen overstijgen. Het maximale dekkingspercentage bedraagt daarmee 100%.

Bedragen x € 1.000 | Opbrengst Rioolheffing |

|---|---|

Raming stadsbegroting 2023-2026 | 16.112 |

Begrotingsbehandeling | 0 |

Primitieve begroting 2023 | 16.112 |

Aanpassingen 2023 | 0 |

Dynamische begroting 2023 | 16.112 |

Minderopbrengst in Stadsrekening 2023 | 460 |

Opbrengst Rioolheffing in stadsrekening 2023 (belastingjaar 2023) | 15.652 |

Lastendruk: vergelijking realisatie 2023 ten opzichte van Stadsbegroting 2023-2026

Onder woonlasten (lastendruk) verstaan we: onroerende zaakbelastingen, afvalstoffen- en rioolheffing. Het zijn belastingen waarmee ieder huishouden en bedrijf in een gemeente jaarlijks mee te maken krijgt.

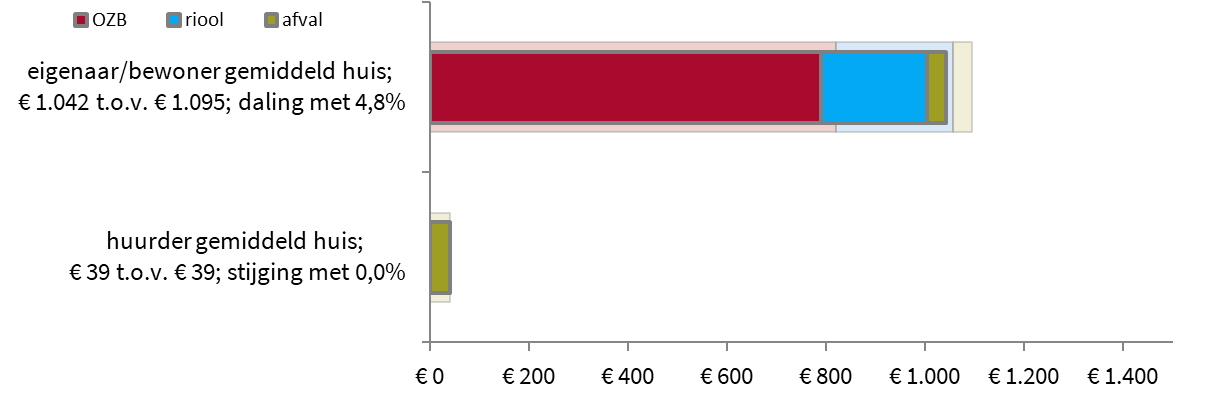

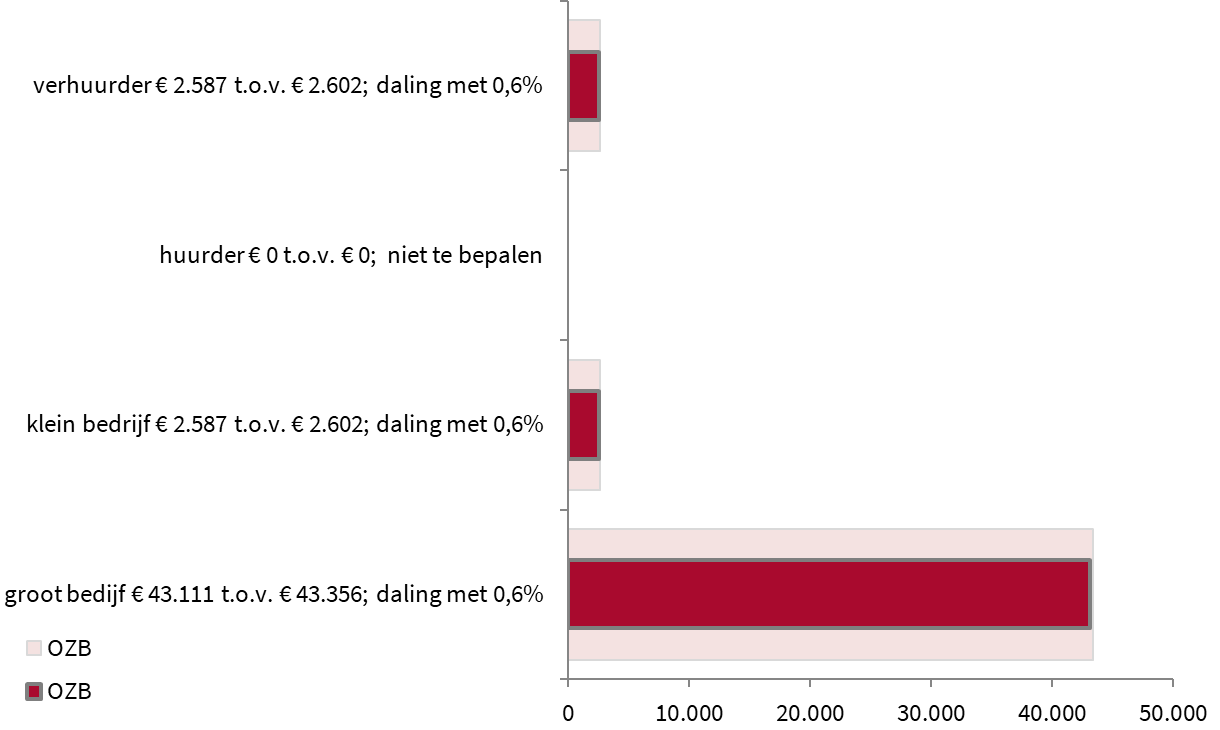

Onderstaande grafieken geven de werkelijke lasten ten opzichte van de begrote lasten weer ten aanzien van de woonlasten van woningen en de OZB lasten van niet woningen.

Woningen werkelijk 2023 ten opzichte van begroot 2023

Uit bovenstaande grafiek blijkt dat de werkelijke woonlasten voor de eigenaar/bewoner en de verhuurder wat lager uitvallen dan de woonlasten zoals deze voor 2023 zijn begroot. Voor de berekening van de werkelijke woonlasten is uitgegaan van de gemiddelde WOZ-waarde van een koopwoning in Nijmegen in 2023 volgens het CBS. Deze gemiddelde WOZ-waarde volgens het CBS (gepubliceerd november 2023) valt lager uit dan de gemiddelde WOZ-waarde waarvan bij het opstellen van de Stadsbegroting 2023 (opgesteld zomer 2022) is uitgegaan.

Niet-woningen werkelijk 2023 ten opzichte van begroot 2023

Uit bovenstaande grafiek blijkt dat de werkelijke lasten voor de bedrijven een fractie lager liggen dan voor 2023 is begroot.

Parkeerbelasting

Parkeerbelasting wordt geheven in het kader van regulering van parkeren. De gemeentelijke parkeerinkomsten bestaan uit Parkeerbelastingopbrengsten en Privaatrechtelijke opbrengsten. Privaatrechtelijke opbrengsten zijn vooral de opbrengsten die gegenereerd worden op afgesloten parkeerterreinen en parkeergarages. Onze verordening Parkeerbelastingen maakt onderscheid tussen kort parkeren, parkeervergunningen en naheffingsaanslagen. In 2020 is een nieuwe parkeernota door de raad vastgesteld. De uitwerking hiervan heeft in 2021 plaatsgevonden.

De opbrengst parkeerbelastingen wordt gebruikt ter dekking van de kosten van onder andere parkeervoorzieningen, het selectief toegangssysteem voor de binnenstad en het fiets parkeren (gratis bewaakte stallingen). Ook wordt handhaving op parkeren uit de opbrengst betaald.

De parkeerbegroting is in 2023 conform de gemeentelijke richtlijnen opgehoogd met de prijsindexering. Deze stijging kan worden gedekt met de geldende parkeertarieven.

De belangrijkste tarieven:

- parkeren kort in het centrum: € 3,40 per uur (2022: € 3,10 per uur)

- parkeren kort in de eerste ring: € 2,30 per uur (2022: € 2,00 per uur)

- dagtarief op de parkeerterreinen de Wedren, Julianaplein en Oude Stad € 8,50 per dag (2022: tussen € 7,50 en € 8,20 per dag)

Precariobelasting

Precariobelasting wordt in rekening gebracht bij degene die bepaalde voorwerpen op, onder of boven de voor openbare dienst bestemde gemeentegrond heeft. De grondslag is het aantal vierkante meters dat in gebruik is. Het aantal vierkante meters maal het tarief bepaalt de te innen belasting. De opbrengst precariobelasting is onder andere afhankelijk van het aantal evenementen dat plaats vindt. Ook wordt precario geheven over het gebruik van gemeentegrond door bijvoorbeeld aannemers bij bouwactiviteiten en het gebruik van terrassen op gemeentegrond.

Marktgelden

De marktgeldverordening is gekoppeld aan de marktverordening. Hierin is o.a. opgenomen welke terreinen zijn aangewezen voor het houden van markten en op welke dagen de markten worden gehouden. De marktgeldverordening regelt dat de gebruiker van die terreinen een recht verschuldigd is gedurende de uren dat er markt is. De tarieven in de marktgeldverordening worden berekend per kraam, per strekkende meter. Er is een tariefdifferentiatie opgenomen die aansluit bij het aantal uren dat de markt open is. Het tarief voor markten waar een marktorganisatievergunning voor is afgegeven, wordt gedurende de in de organisatievergunning opgenomen periode, per marktplaats per vierkante meter berekend.

Toeristenbelasting

Toeristenbelasting kan worden geheven indien er binnen de gemeente verblijf gehouden wordt door personen die niet als inwoner In de gemeentelijke basisadministratie van de gemeente zijn ingeschreven.

De toeristenbelasting wordt achteraf geheven. De toeristenbelasting is pas verschuldigd als daadwerkelijke overnachting heeft plaats gevonden. Op het tarief vindt een jaarlijkse indexering plaats. Een veelvoud van de jaarlijks ontvangen toeristenbelasting wordt door de gemeente jaarlijks geïnvesteerd in de toeristische sector. Daarbij gaat het naast het promoten van de stad, om aansluiting bij regionale projecten zoals het wandelnetwerk en investeringen in de binnenstad die erop gericht zijn meer bezoekers naar de stad te trekken.

Overige leges en rechten

Uitgangspunt in onze gemeente is dat de leges, rechten en tarieven maximaal kostendekkend zijn. Dit wil zeggen dat de op de belastingplichtige te verhalen kosten in de tarieven dienen te worden opgenomen. Hiertoe wordt de gemeentelijke richtlijn Kostentoerekening leges en tarieven gehanteerd. Onze tarieven worden planmatig aan de hand van deze richtlijn getoetst. De kostendekkendheid van gemeentelijke leges is dynamisch. Veranderingen in de gemeentelijke organisatie en/of processen dan wel aanpassing van de legestarieven hebben gevolgen voor de kostendekkendheid. Op dit moment voldoen wij met de huidige kostendekkendheid aan de opbrengstennorm van artikel 229b van de Gemeentewet.

Nijmegen kent een vijftal verordeningen waarbij de regel geldt dat de geraamde baten niet hoger mogen zijn dan de geraamde kosten. Dit zijn de verordeningen rioolheffing, marktgelden, leges, scheepvaartrechten en de reinigingsheffing.